一文看清長江基建的回購

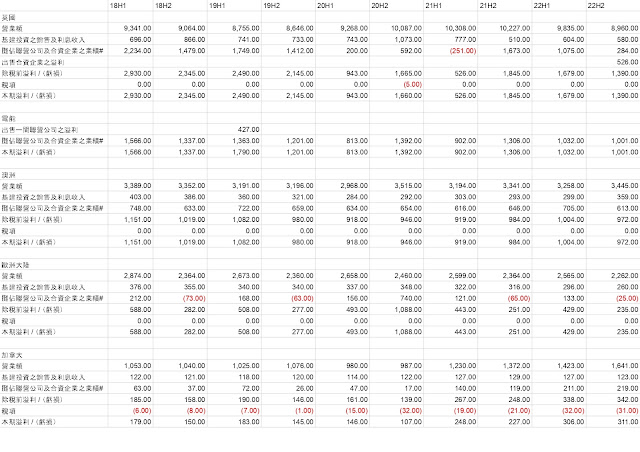

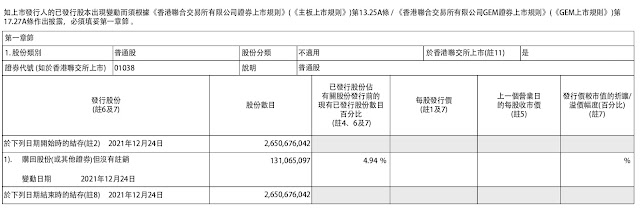

一文看清長江基建的回購 長江基建集團於2021年12月24日公布回購131,065,097股(4.94 %),每股回購價格為USD 8.8378,共耗資USD 1,158,328,020。 (Source: 長建公告 ) 此公告出現後,在網上看到很多人胡亂評論,又私有化,又回購價格高之類。事實上,根本不存在此等考量,唯一影響只是每股價值得到提升。 回購價格高於現時股價代表股格會暴升? 首先,我們要知道是次回購的是2016年發行的永久資本證券。據當年公告顯示,是以港幣71.1302發行131,065,097股永久資本證券,固定利率為5.875%。這次回購公告以約港幣68.94回購整筆永久資本證券,並不代表股價會升至68.94。 (Source: 長建公告 ) 回購會導致流通股不足,最終私有化? 我認為此事不太可能發生,首先,長建回購的不是公眾持股,只是回購了2016年發行的永久資本證券。而上圖的公告亦表明永久資本證券並不會計算在公眾持股內,因此流通股數量並沒有改變,不會觸發私有化。 回購真正的影響 個人認為是次回購主要有2個意義: 第一、疫情之下,各國大量QE,借錢成本十分低,回購固定利率較高的永久資本證券,再發行固定利率較低的固定利率較高,以降低資本支出。 第二、公眾持股每股收益率得到提升,因為現時長建每年也會從利潤中派息給派永久資本證券,回購完成後便不用派息給永久資本證券,公眾持股的價值便得到提升。 其他有關長江基建的文章 https://10yearschannel.blogspot.com/search/label/%E9%95%B7%E6%B1%9F%E5%9F%BA%E5%BB%BA