長實收購Greene King後的業務表現

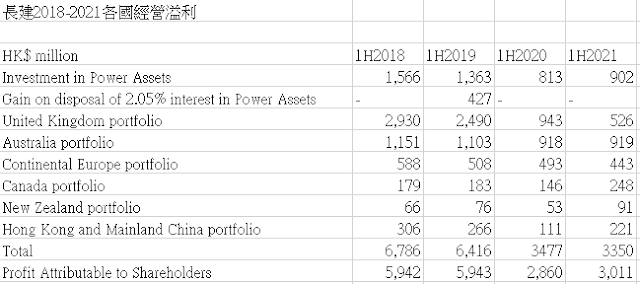

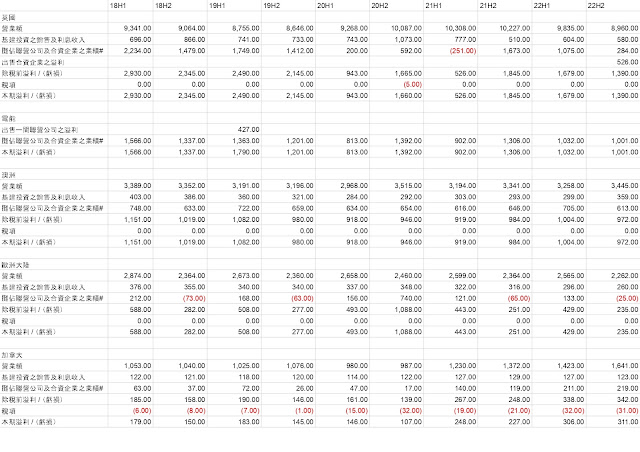

長實收購英國酒吧(Greene King)後的業務表現 一直都想寫下關於長實業務的文章,但長實「百足咁多爪」實在不知從何入手,於是打算先由近年比較大的海外收購講起,長實在2019年以總代價27億英鎊(252億港元)收購英國啤酒餐飲集團Greene King。當此新聞出現後,不免令人疑惑酒吧與長賓業務連繫不大,何以會有此收購?雖知醉翁之意不在酒,收購Greene King最主要是合乎2個重要條件,第一、此業務能帶來強勁現金流。第二、Greene King於英格蘭、威爾斯及蘇格蘭等地經營超過2,700間英式酒館、餐廳及酒店,逾80%物業均具有永久業權或作長期租賃,如果將土地變賣或拆卸重建相信能帶來不錯收益。 但可能腳頭唔好,剛完成收購後就出現疫情,當時英國的防疫措施要求酒吧關閉導致Greene King持續虧蝕,直至2021年第2季才有好轉。下文會先介紹一下Greene King 3大業務,再分享一下未來看法。 Greene King 業務 Greene King業務版圖遍及全英國(見下圖),主要經營三大業務 1. 英式酒館公司:包括自營的各類酒館及酒店服務 2. 英式酒館合作夥伴:以特許經營模式運作的酒館,類似7仔的加盟模式。 3. 釀酒及品牌:賣酒 Greene King 業務表現 上文提到自長實收購Greene King後,疫情爆發導致英國酒吧有一段時間需要暫停營業導致經營虧損,但其後已經開始逐步復甦,其經營狀況見下圖: (Source:長實年報) 自2020年收購回來後,便因為疫情封控政策一直處於虧損狀態,在2020年虧損超過30億,約10億為非現金酒館物業資產減值。 此情況在2021下半年有所好轉,收入基本上已恢復到疫情前。在2022年上半年已完全復甦,因為在未有疫情前,即2019年,Greene King的收入為約210億港元,稅後純利16.4億,而在2022上半年其收入已有105億,純利8.6億。反映出Greene King的業務穩建,英國人對酒館有一定需求,為生活必不可缺的一部分,而且業務能帶來強勁現金流,乎合長實一向現金流為王的商業邏輯。 另外,此項收購更是「進可攻、退可守」,長期營運可增加企業現金流,增加香港以外的收入,業務更多元化有助減輕香港地產市道下行的影響。假如營運狀況持續惡劣,亦可以出售、出租或重建其下物業,是故收購Greene King如

.pdf.coredownload_page-0001.jpg)